特集:世界経済を展望するキーワード半導体:需要急増、各国で供給能力強化を急ぐ

2021年9月24日

新型コロナウイルスのパンデミックを契機としたデジタル化やそれに伴うインフラ整備の加速、各国の緩やかな経済回復を受け、半導体関連商品の需要が高まっている。世界半導体市場統計(WSTS)によると、世界の半導体市場は2020年以降拡大を続け、2021年には過去最高の水準に達する見込みという。他方、供給面では需要過多や輸出管理規制の強化、災害や事故などによる混乱が生じ、供給不足の深刻化が懸念されている。各国および主要企業は生産能力の強化や安定したサプライチェーンの構築を目指す動きがみられる。

拡大する半導体需要

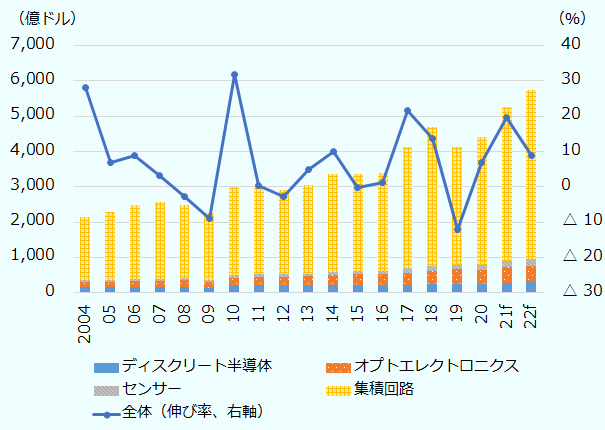

新型コロナの影響によるオンラインでのコミュニケーションやサービス提供の増加、それに伴うコンピュータや通信機器市場の活況を受け、半導体需要が拡大している。世界半導体市場統計(WSTS)の6月の発表によると、2020年の世界の半導体市場は前年比6.8%増の4,404億ドルだった(図1参照)。市場拡大は今後も続く見込みで、2021年は同19.7%増の5,272億ドル、2022年は同8.8%の5,734億ドルと、過去最高の水準まで市場規模が拡大する見通しだ。WSTSは、2020年後半以降の緩やかな経済活動再開と、自動車用途をはじめとした半導体需要の拡大、さらにワクチン接種進展への期待から、2021年は2桁成長が予測されると分析している。

注:2021年と2022年は予測値。

出所:WSTS、CEICから作成

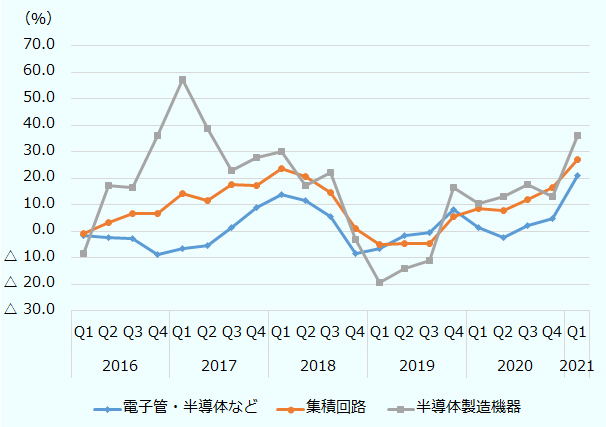

貿易からも、半導体需要の高まりがうかがえる。主要33カ国・地域の半導体関連商品の輸入額伸び率は2018年後半に鈍化したが、2019年第1四半期(1~3月)以降回復に転じ、徐々に拡大(図2参照)。2020年第3四半期(7~9月)以降は伸び率が大きく増加している。輸出額伸び率も2020年第3四半期以降、前年同期比プラスを維持した(「デジタル関連財:コロナ禍で貿易はプラス、半導体不足が顕著」参照)。

注1:主要33カ国・地域は次の通り。アルゼンチン、オーストラリア、オーストリア、ベルギー、ブラジル、カナダ、中国、デンマーク、フィンランド、フランス、ドイツ、ギリシャ、香港、インドネシア、アイルランド、イタリア、日本、ルクセンブルク、マレーシア、オランダ、フィリピン、ポルトガル、ロシア、シンガポール、南アフリカ共和国、韓国、スペイン、スウェーデン、スイス、台湾、タイ、英国、米国。

注2:主要33カ国・地域が各商品の2020年の世界輸入に占めるシェアはそれぞれ、電子管・半導体など84.6%、集積回路91.8%、半導体製造機器98.0%。

出所:各国・地域貿易統計を基に作成

各国・地域で安定した半導体サプライチェーンの構築進む

第5世代移動通信システム(5G)普及やデータセンターの拡大に加え、デジタル化や新型コロナからの緩やかな経済回復の下で、半導体需要が急速に拡大したことにより、世界では半導体供給不足が生じた。また、新型コロナによる工場操業停止に加え、輸出管理規制の強化や、自然災害(注1)、事故(注2)などによる混乱も供給不足に追い打ちをかけた。米国の輸出管理規制の対象企業は、輸出管理規則(EAR)に基づくエンティティー・リスト(EL)に追加される。2020年12月には中国の大手ファウンドリの中芯国際集成電路製造(SMIC)を含む77社がELに追加された(2020年12月23日付ビジネス短信参照)。同リストに記載された事業体へ米国製品(物品・ソフトウエア・技術)を輸出・再輸出する際は、事前の許可が必要となる。そのため、中国の主要半導体企業に対する最先端の部材や製造機械、関連技術などの輸出が滞り、結果として中国から各国に供給される一部の半導体関連製品の減少につながる懸念がある。

具体的な影響としては、車載半導体の供給不足によって北米では、7月半ば時点で自動車生産が168万台減産となった(2021年7月26日付ビジネス短信参照)。中国の自動車市場も、車載半導体の供給問題を受けている。中国自動車工業協会(CAAM)によると、2021年7月の乗用車生産・販売台数は半導体不足などの影響を受け、生産が前年同期比10.7%減の154.8万台、販売が同7.0%減の155.1万台となった。日本については、8月30日に発表された帝国データバンクのアンケ―ト調査によると、同月26日時点で上場企業115社が半導体供給不足によって生産や商品・サービス供給面でマイナスの影響を受けたという。さらに、半導体不足が直接の原因となって生産休止や減産を強いられたケースが22社みられたほか、業種別では自動車関連産業での影響が目立った。

半導体供給不足が続く中、主要国は安定供給のための政策を打ち出している。半導体供給の中心地アジア(注3)をみると、韓国は2021年5月に「K-半導体戦略」を発表した。同戦略には、半導体産業が集積する地域を「K-半導体ベルト」として安定的なサプライチェーン構築を目指すことや、短期的に国内での技術確立が難しい分野の対内直接投資の誘致拡大、さらにインフラ支援や人材育成などが含まれる(2021年5月19日付ビジネス短信参照)。

台湾は2019年から米中貿易摩擦の影響を受けた企業の台湾回帰支援策(歓迎台商回台投資行動方案)を実施してきた。2021年8月6日時点で、960社が承認され、投資総額は1兆2,919億台湾元(約5兆1,288億円、1台湾元=3.97円)に上る。2021年には台湾の半導体産業の競争力を維持するため、人材育成や研究開発の強化、半導体材料企業集積地の発展推進や工場の拡張などを打ちだした(2021年4月23日付ビジネス短信参照)ほか、生産設備や材料など半導体サプライチェーンの上流の強化や、次世代半導体の開発のため、Å世代半導体計画も立ち上げている(2021年6月21日付地域・分析レポート参照)。

中国は、新型コロナ以前から半導体の国産化を推進してきたが(注4)、2020年以降も半導体の生産能力強化を進めている。同年8月には「新たな時期に集積回路・ソフトウエア産業の質の高い発展を促進するための若干の政策に関する通知」を発表し、同分野で高度な技術を有する企業に対する税制優遇策を強化した(2020年9月8日付ビジネス短信参照)。地方政府による産業育成策も導入され、例えば、上海市や深セン市では半導体関連産業の育成・強化を含んだ計画が打ち出されている(2020年9月1日付、2021年6月22日付ビジネス短信参照)。

東アジアからの供給依存度が高い欧米では、半導体の生産拠点設立や投資誘致などが行われている。欧州では、欧州委員会が次世代半導体生産の世界シェアを現在の10%から20%以上に引き上げるとの方針を発表した。2021年7月には、車載半導体などのEU域外依存低減のため、官民協働アライアンスを発足させた(2021年7月21日付ビジネス短信参照)。米国も、2021年1月に成立した2021年度国防授権法と2月の大統領令で、自国の半導体サプライチェーン強化を打ち出している。3月には、国防省がカリフォルニア州サンタクララ市に本社を構える半導体製造受託大手グローバルファウンドリーズに対する800万ドルの支援を発表した。さらに、6月には重要製品に関するサプライチェーン強化に向けた報告書で、長期的な競争力確保のために国内での半導体製造と研究開発向けに少なくとも500億ドルの予算確保を支援するよう議会に提言している。

主要企業は国内・域内生産能力強化を発表

半導体需要の高まりを受け、主要企業は生産能力強化のための投資を打ち出している(表参照)。アップルは2021年3月、今後3年間でミュンヘンの拠点に10億ユーロ(約12億ドル)以上を投じ、シリコンデザインセンターを設置すると発表した。インテルは、米国に2つの生産工場を新設するほか、米国と欧州をベースとした半導体のファウンドリー事業(IFS)立ち上げる。ボッシュは、半導体の自社生産能力を強化するため、10億ユーロを投じ、ドレスデンに人工知能(AI)とモノのインターネット(IoT)を組み合わせた半導体製造工場を設置する予定だ。このほか、半導体大手TSMCによる米アリゾナの設備拡張や台湾域内向けの投資、サムスンによる韓国ピョンテク市内での新規製造ライン建設などを発表している。

| 企業 | 投資先 | 公表日 | 内容 |

|---|---|---|---|

| アップル | ドイツ | 3月 | ミュンヘンの拠点に今後3年間で10億ユーロ以上を投じ、シリコンデザインセンターを設置。欧州で最大の無線用半導体とソフトウエアの開発拠点として、2022年から稼働予定。他の工場同様エネルギーは100%再生可能エネルギーとする計画。 |

| SMIC | 中国 | 3月 | 深セン市政府系の国有企業である深セン重投集団と提携、23億5,000万ドルの投資を行い、集積回路の生産や技術サービスの提供を行う。毎月4万の12インチウエハーの生産が可能になる見込みで、生産は2022年から開始される予定。 |

| インテル | 米国 | 3月 | 200億ドルの投資を行い、アリゾナに2つの工場を新設。加えて、半導体の需要増加に対応するため、米国と欧州をベースとした半導体のファウンドリー事業(Intel Foundry Service:IFS)を立ち上げる。 |

| TSMC | 台湾、米国など | 4月 | 2021年の設備投資額は今後調整の余地はあるものの、約300億ドルとなる見通し(米アリゾナの設備拡張などを含む)。また、需要拡大に対応するため、今後3年間で1000億ドルの投資を行い、設備投資と研究開発を支える計画。 |

| サムスン | 韓国 | 5月 | 2030年までのシステムLSIとファウンドリー向け投資を、171兆ウォン(約1500億ドル)増加させ、最先端の半導体加工技術と新規生産工場の建設を加速させる。加えて、ピョンテク市に新規製造ラインを建設し、2022年下半期から稼働させる予定。 |

| ボッシュ | ドイツ | 6月 | 半導体の自社生産能力を強化するため、10億ユーロ(約12億ドル)を投じ、ドレスデンにAIとIoTを組み合わせた半導体製造工場を開所。 |

出所:各社資料を基に作成

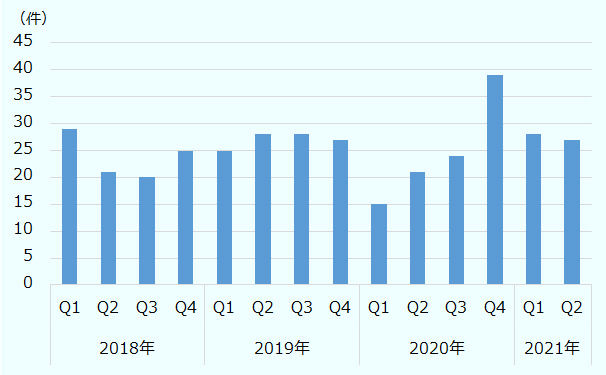

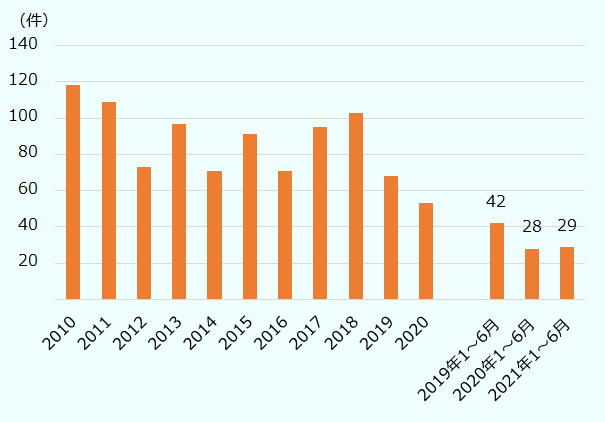

ただ、これらの投資の多くは国内・域内向けに振り分けられていることから、主要企業の多くは自国での生産能力強化に優先的に取り組んでいると考えられる。世界の半導体分野のクロスボーダーM&Aの件数を見ても、2021年以降の大幅な投資増加はなく、足元では新型コロナ以前の水準へ回復したにとどまる(図3参照)。対外グリーンフィールド投資の件数は、2020年上半期が28件、2021年上半期が29件と、いずれも新型コロナ拡大以前の2019年上半期の水準には及ばない(図4参照)。さらに、新型コロナの流行再燃で、いまだ経済活動の正常化が見通しづらい中、企業にとっては新規投資の判断が難しい状況が続いている。

また、国外への新規供給拠点の設置に懸念を示すケースもある。TSMC創業者の張忠謀(モリス・チャン)氏は7月16日のAPEC非公式首脳会議で、各国で半導体の国内製造を求める傾向が強まっていることに対し、コストの増大と技術発展の減速をもたらしかねないと警鐘を鳴らした(注5)。

注:被買収企業の業種に基づく。業種定義は、トムソン・ロイターに従う。

出所:トムソン・ワン(Refinitiv)

注:業種定義はFinancial Timesに従う。なお、案件数には同社が独自に投資金額を推計した案件も含まれる。

出所:fDi Markets(Financial Times)から作成

これまで見てきたとおり、当面、全世界的に旺盛な半導体需要が供給を上回る状況が続くと予測される中、各国は安定した半導体サプライチェーンの構築を目指している。サプライチェーンの中心地である東アジアでは、台湾や韓国、中国などで人材育成や企業の回帰誘致、産業育成策を導入し、供給力安定を図っている。他方、米国や欧州ではアジアへの依存を軽減するため、自国の生産能力強化に加えて、企業に対する生産拠点誘致も実施している。一方、半導体分野のクロスボーダーM&Aや対外グリーンフィールド投資件数には増加傾向はみられない。足元では、対外直接投資によるサプライチェーン多元化よりも、まずは国内投資によって各国の供給能力強化が進んでいるといえるだろう。

- 注1:

- 2021年2月には、米国テキサス州で寒波による停電が発生し、現地の半導体チップ生産工場が操業停止に追い込まれた(2021年2月19日付ビジネス短信参照)。

- 注2:

-

2021年3月には、茨城県にあるルネサス セミコンダクタ マニュファクチュアリングの那珂工場で火災が発生し、一部の製造ラインが製造停止となった(プレスリリース

によると、6月24日時点で生産能力は火災前と同じ水準まで回復済み)。

によると、6月24日時点で生産能力は火災前と同じ水準まで回復済み)。

- 注3:

- 2020年の世界の半導体等電子部品類の輸出をみると、84.4%が東アジアからの輸出だった(詳細は2021年版ジェトロ世界貿易投資報告の第IV章第1節参照。

- 注4:

- 2014年6月に国家集積回路産業発展推進要綱を公布、同9月には国家集積回路産業投資基金を立ち上げたほか、2015年5月に発表した「中国製造2025」では、半導体を含む次世代情報技術産業を重点10分野の1つに挙げていた(2018年11月7日付地域・分析レポート参照)。

- 注5:

-

Office of the President “Presidential Office holds press conference following APEC Informal Leaders' Retreat”

, 2021年7月17日。

, 2021年7月17日。

- 執筆者紹介

-

ジェトロ海外調査部国際経済課

柏瀬 あすか(かしわせ あすか) - 2018年4月、ジェトロ入構。海外調査部国際経済課、市場開拓・展示事業部海外市場開拓課を経て現職。

閉じる

閉じる